已经无奈接受了2024年“利率将更长时间维持高位”前景的债券交易员们,本周又将密切关注美联储6月议息会议:在业内普遍预计年内美联储最多也就只会降息1到2次的背景下,人们不仅将关注于今年美联储的宽松路径,还将仔细寻找2025年及以后美联储降息节奏的相关线索!

美联储官员将于当地时间周三下午更新季度经济和利率预测——其中包括了最为可能影响市场走向的的利率“点阵图”。

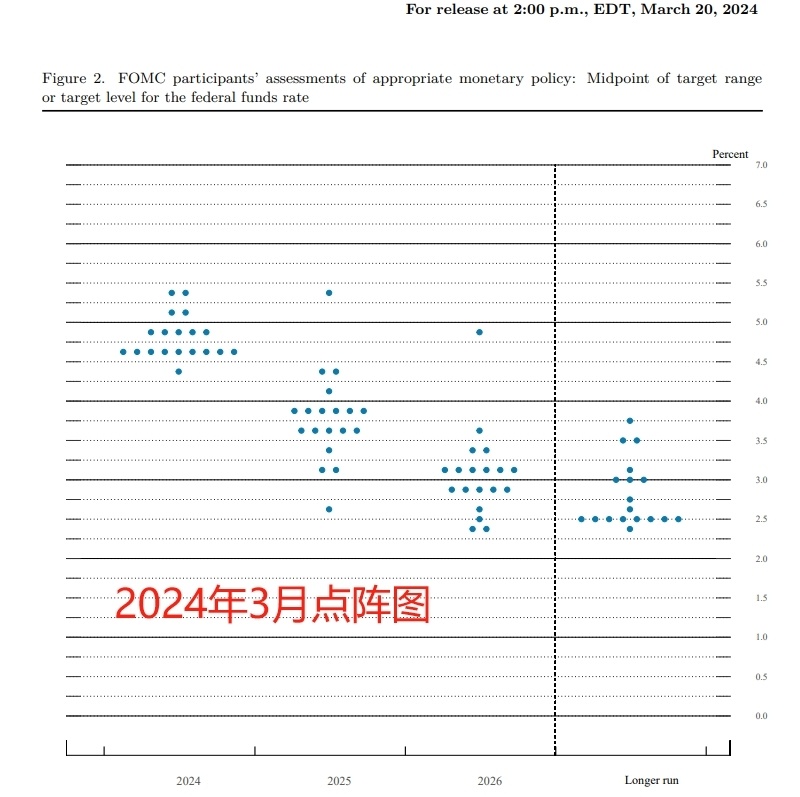

在3月的点阵图中,美联储官员们曾预计2024年将会有三次25个基点的降息,但时至今日,业内人士已普遍预计美联储将缩减对这一降息次数的预估。

就在美联储结束为期两天的会议几小时前,美东时间周三上午出炉的最新5月CPI数据,预计仍可能会显示美国物价压力远远超出于央行的舒适区。由于一系列数据令美联储几乎没有很快降息的余地,不少投资者们现在正在讨论,美联储明年的货币政策是否也只会进行小幅调整,而不是像许多人预期的那样进行一系列降息。这种差异可能会对市场产生重大影响。

“我们将迅速翻到2025年这一页,”WisdomTree固定收益策略主管Kevin Flanagan表示。“也许我们今年会有一两次降息,但明年我们会有多少?随着我们即将进入今年下半年,这将迅速成为关注的中心。”

由于经济相对强劲,美联储自去年7月份以来一直保持着20年来最高的政策利率区间——5.25%到5.5%,这已导致美债收益率持续居高不下:与利率预期关联紧密的两年期国债收益率目前仅略低于5%,素有“全球资产定价之锚”之称的10年期美债收益率则仍处于约4.5%的高位。

尽管市场人士确实普遍认为随着经济最终降温,宽松周期年内终将启动。不过问题是,人们对于本轮宽松周期真的能将降息多少,已越来越没有底气。

从近期的一系列利率期权交易,交易员们甚至已开始预期美联储政策利率仍将在明年和2026年保持高位。期权交易员比掉期市场的同行更为鹰派——部分2026年3月到期的期权目标定价显示,届时美联储利率甚至将高达5.75%(进一步加息),而掉期市场则显示届时利率将降至约4%。

贝莱德投资研究所所长Jean Boivin表示,鉴于平均通胀率可能持续高于美联储2%的目标,债券市场应警惕“延迟宽松周期”的预测。他表示,债券市场面临的前景是需求“调整并认识到这是一个较浅的降息周期”。

本周点阵图上移已成必然?

美联储在今年3月公布的最近一份利率点阵图中曾显示,FOMC委员们对2024年底联邦基金利率的中位数预期为4.6%,对2025和2026年的政策利率中位数预期则为3.9%和3.1%。这份3月点阵图本身已较去年12月的点阵图有所上移,而很显然,本月的点阵图还可能进一步向上抬升。

事实上,只要少数美联储官员将他们的利率展望变得更加鹰派,就足以将今年的利率中值预测推得更高——3月的点阵图中值虽然显示今年将降息三次,但近一半的政策制定者更倾向于年内降息两次或更少,甚至点阵图上“一个点”的变动就足以改变点阵图上的中值预测。

TJM策略师David Robin在债务衍生品市场上已工作了几十年。他表示,本周利率决议的关键就在于点阵图。“要么(年内降息次数预期)会降至两次,要么更低。如果点阵图上2024年的部分至少有两三个点移动到一次降息或完全不降息,我们一点都不会感到惊讶。”

摩根大通资产管理组合经理Priya Misra则指出,“关于政策是否具有限制性的辩论将继续,因为整体数据正好坏不一:劳动力供应强劲,但消费者信心和小企业的招聘意愿正在减弱。”

至于点阵图,她预计美联储的中值预测将表明2024年降息两次,2025年降息三次,“鲍威尔主席仍将强调点阵图不是预测,而是基于当前数据的判断。”

在点阵图上,还有一个容易被忽视但同样关键的部分,是对长期利率的预测。RBC BlueBay资产管理首席投资官Mark Dowding就格外专注于这一所谓的终端利率,他认为3月点阵图上显示的2.6%太低了。

3月份,美联储官员将长期利率的预测中值从2.5%提高到了2.6%。

“我们现在处于一个通胀持续高企的世界,预计长期利率预估将升向2.75%,乃至向某个超过3%的高位迈进,”Dowding称。这让Dowding对较长期限的国债持谨慎态度,他还提到了美国政府当前天量的举债规模。

Allspring Global Investments Plus Fixed Income团队高级投资组合经理Noah Wise则表示,“我们将在美联储会议前减持较长期国债,特别是20-30年期国债。” Wise称,“这是我们看到更多风险的地方,因为通胀在结构性上更高。经济的服务部门继续比商品部门运行得更热。我们在分析中看到,这些价格变化往往更具粘性。”

美国商品期货交易委员会(CFTC)的数据显示,基金经理上周将美国10年期国债期货净多头仓位削减至1214934份,为约两个月来最低。自5月第一周以来,该期限债券的净多头一直在下降。

周一,随着投资者在周三的美国CPI和美联储决议发布前高度紧张,各期限美债收益率多数走高。截止纽约时段尾盘,2年期美债收益率跌0.8个基点报4.889%,5年期美债收益率涨1.7个基点报4.486%,10年期美债收益率涨3.5个基点报4.472%,30年期美债收益率涨4.2个基点报4.599%。

美国CPI与美联储“一起来”,周三的市场很刺激

本周三,全球市场将迎来两大重要经济事件:美国消费者价格指数(CPI)报告和美联储利率决策。

花旗集团美国股票交易策略负责人Stuart Kaiser表示,期权市场预计,这两大事件可能引发标普500指数当天波动幅度达1.25%,这将是自2023年3月以来,美联储决策前市场预期的最大幅度波动。

Kaiser解释称,过去一年中,市场对CPI发布日和美联储决策日的预期波动率通常为0.75%,因此,本次预测波动加倍,反映了这两个事件的重要性提升,增加了市场的不确定性。他还补充称,这两类事件之后,标普500指数平均波动幅度为0.8%,其中,美联储决策日的波动对期权买家而言通常更为有利。

虽然市场普遍预期美联储将维持利率不变,但通胀数据和美联储主席杰罗姆·鲍威尔的新闻发布会将为市场提供更多关于今年可能的降息幅度的线索。

通胀方面,在就业市场持续表现强劲的背景下,通胀问题一直是投资者关注的焦点。美国劳工统计局上周五发布的报告显示,5月份美国非农就业人数增加了27.2万,远超预期。

Kaiser表示,市场对新增就业岗位超过15万表示满意。他补充道,如果新增就业人数减少,期权市场可能会开始更多关注招聘而非通胀。

另外,值得一提的是,与担保隔夜融资利率(SOFR)相关的期权活动显示出不一致的趋势。对决策会议可能采取鸽派立场的对冲交易需求增加,为7月或9月的政策公告可能降息打开了大门。

与此同时,投资者也在增加对鹰派的保护性头寸,目标是明年底及以后。如果6月的经济预测摘要显示对更长期美联储预测的鹰派转变,这些头寸将获益。

数据显示,这些投资主要集中在2025年12月和2026年3月到期的看跌蝴蝶式期权上,其中一些结构的合约量已超过20万份.

彭博智库的首席全球衍生品策略师Tanvir Sandhu表示:

“债券市场在重要数据发布前后波动加剧,而股票市场则更多受到AI长期趋势的影响......

关键数据发布期间,利率市场可能在一定范围内波动,从而降低市场波动性。”

在外汇市场,彭博美元指数的一周波动性达到今年最高,风险逆转指标显示超过0.4%的美元看涨期权溢价,这是一个月来的最高点,部分原因是墨西哥比索的波动。

长期来看,市场对美元的看法仍然相对悲观,预计美联储未来将降息,对瑞士法郎和日元等避险货币的看涨期权需求增加。